Con il 16 giugno (spesso, ma non per tutti i comuni, prorogato a metà luglio) si è concluso il “primo round” sulla TASI.

In date, forme ed importi variabili sono andati alla cassa i possessori (e in alcuni casi gli inquilini) di immobili situati nei comuni che hanno deliberato Regolamento ed aliquote del nuovo tributo patrimoniale entro il 23 maggio scorso.

Una “After Action Review” può essere interessante per fare un punto della situazione: la definizione di “servizi indivisibili”, della quota del loro costo “a carico” del tributo, aliquote, detrazioni ed anche immobili soggetti cambiano da comune a comune. Complessità di calcolo e pagamento che si scaricano sull’utenza.

Per chiarire quanta difformità si sia riscontrata è sufficiente un parametro: il costo per abitante dei “servizi indivisibili”. Dai 64 Euro di Lainate ai 527 Euro di Brescia passano 2 ordini di grandezza.

Premesse normative

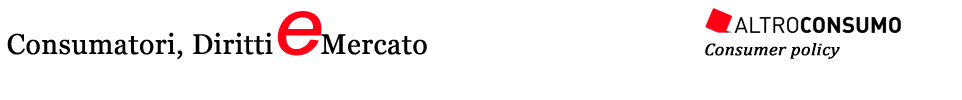

La TASI trova la propria disciplina nell’art. 1 commi 681-709 L.147/2013 (“Legge di Stabilità 2014”) ed è parte della IUC (“Imposta Unica Comunale”).

Figura 1 – IUC

La IUC è l’ultimo capitolo del processo di riforma della finanza locale, iniziato negli anni ‘70, e, ad oggi, riorganizzato appunto dalla Legge di stabilità 2014, che interviene sul Decreto Legislativo 23/2011, attuazione del “Federalismo fiscale” (L.23/2009).

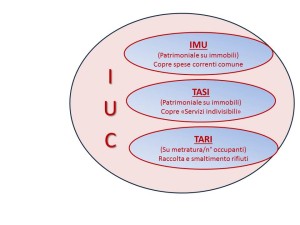

Per evitare di perdersi nel mare magnum delle norme succedutesi nel corso degli anni riassumiamo in un riquadro da quali tributi più noti discendano le tre componenti della IUC.

Come vedete il quadro della finanza locale non è ancora completo perché è attesa, come prevista dalla Legge 42/2009, l’evoluzione di alcuni tributi minori (pubblicità e affissioni, occupazione suolo pubblico) nell’Imposta municipale di 2° livello, che abbiamo chiamato IMU 2.

Figura 2 – Evoluzione Tributi locali

Cos’è la TASI – i servizi indivisibili

La TASI è nata per coprire i costi dei cosiddetti “servizi indivisibili” del comune, nella misura in cui gli stessi non sono finanziati da altri tributi, come l’IMU o l’addizionale comunale all’IRPEF, e qui si notano le prime particolarità: natura ed ammontare dei “servizi indivisibili” variano molto da Comune a Comune, ed anche il rateo “non coperto” da altre fonti di finanziamento è altrettanto mutevole.

I “servizi indivisibili” dovrebbero essere quelli per i quali non siano individuabili beneficiari specifici tra i cittadini. Sono i “servizi pubblici”, per i quali, secondo gli economisti, non vale la “rivalità” tra beneficiari ne l’escludibilità dal consumo dei cittadini. Manutenzione verde, strade, immobili pubblici, sicurezza e illuminazione dovrebbero assorbire la quasi totalità delle categorie.

Ho predisposto un panorama basato sulle delibere già adottate da alcuni comuni entro il 23 maggio, panorama assolutamente parziale ed “indotto” dalle situazioni specifiche dei clienti, ma sicuramente già interessante.

Le singole delibere sono prelevabili al sito www.finanze.it accedendo al servizio “finanza locale”.

Il concetto di servizi indivisibili è stato declinato nelle modalità e misure più disparate, dai 1.617.247 Euro (64,22 per abitante) del Comune di Lainate (che si limita a valutare i servizi erogati ai cittadini (manutenzione scuole, illuminazione, vigilanza) ai 99 milioni di Euro del Comune di Brescia (527,45 per abitante), che sembra avere fatto un “copia-incolla” della spesa corrente del Comune ad eccezione della raccolta rifiuti (finanziata con la TARI), attraendo nel “budget” della TASI anche servizi interni come quelli amministrativi e dell’ufficio tecnico.

Curiose alcune delibere in cui si declina tra i “servizi” anche il Noleggio fotocopiatrice (Comune di Lainate) seppur nell’ambito dei “servizi di polizia locale/vigilanza”.

A volte sono ricompresi tra i servizi “indivisibili” anche taluni che dovrebbero essere logicamente e giuridicamente “a domanda individuale” come i costi per le biblioteche (Cassano d’Adda), attività sportive (Bondeno) o “servizi sociali” ad anziani e incapienti (Canale d’Agordo, Lerici) ecc… Non può mancare Brescia che include un servizio per definizione a “domanda” come l’edilizia residenziale pubblica (ovvero le case popolari).

Le percentuali di copertura dei servizi indivisibili, aliquote e detrazioni

Anche la percentuale dei servizi “indivisibili” da finanziare con la TASI è estremamente variabile, e non tutti i Comuni la indicano nelle delibere pubblicate.

Alcuni comuni coprono integralmente i costi (Cernusco sul Naviglio e Lainate), altri in percentuali molto specifiche (Truccazzano 81,33%, Ferrara 48,34% ecc…) facendo supporre che il Tributo altro non sia che un “arrotondamento” necessario alla quadratura dei bilanci dei Comuni dopo l’eliminazione dell’IMU sulla “prima casa”.

Le aliquote sono le più disparate possibili, così come le detrazioni d’imposta e gli immobili “imponibili”. Più uniforme la ripartizione dell’eventuale tributo sugli immobili affittati, al momento quasi sempre vicina allo zero, per le già elevate aliquote IMU deliberate dai Comuni (IMU+TASI non possono infatti superare il 10,6 per mille).

La aliquota standard dell’1 per mille è stata adottata sinora da una quota minoritaria dei Comuni che hanno deliberato, soprattutto tra i comuni Lombardi. Nella provincia di Ferrara il comune capoluogo adotta il massimo previsto per Legge (3,3 per mille) seguito da altri comuni.

Curioso l’effetto congiunto di delibere di assimilazione alla prima casa di immobili in uso gratuito ai familiari (Bondeno): TASI con aliquota 3,3 per mille fino a 500 € di rendita (con 30% a carico utilizzatore), IMU oltre detta quota di rendita. Due calcoli, due tasse, due soggetti passivi per lo stesso immobile.

Anche le detrazioni sono particolari. L’oscar della complicazione va a Ferrara, con una detrazione pari a: 200 (Rendita Catastale x 0,1176) + 5. Ulteriore curiosità desta una precisazione: la detrazione spetta sino alla rendita di 1.710 Euro. Calcolando il “punto zero” della formula esposta la detrazione si annulla quando la rendita raggiunge circa 1.743 Euro. Perché limitarla a 33 euro prima del “limite”?

Spesso le detrazioni prima casa sono a scaglioni, o peggio “a scalone”. Ad esempio a Sesto San Giovanni la detrazione di Euro 78 spetta sino ad una rendita di 800 Euro, poi va improvvisamente a zero.

Ove introdotta la detrazione per figli conviventi è più uniforme: 50 €, ma cambiano il numero dei figli sui quali calcolarne il massimo, ed anche l’età massima dei figli conviventi grazie ai quali è possibile beneficiare della detrazione. Quasi sempre 26 anni, a Bondeno l’età massima scende a 18 anni.

Conclusioni

La panoramica sulla TASI porta ad alcune considerazioni di sintesi.

1) Servizi indivisibili

Non è evidentemente chiaro il concetto di “servizi indivisibili”. Per come sono formulati sembra si tratti dei servizi “pubblici puri” per i quali non si possano escludere utenti, né vi sia rivalità tra chi ne beneficia. Le delibere comunali sono estremamente variegate; sono spesso incluse spese generali di funzionamento, che non costituiscono servizi al pubblico (come le spese amministrative) o servizi “a domanda individuale” per i quali può e deve essere previsto un finanziamento per chi versa in situazione di disagio, ma che non possono in alcun modo essere considerati “indivisibili” proprio perché, per accedere ai libri in biblioteca, a case popolari, o agli impianti sportivi ”si fa domanda” e spesso si paga un corrispettivo, seppur parziale.

2) Aliquote e detrazioni

Abbiamo contato molte, anzi troppe combinazioni di aliquote e detrazioni. Non è stato valutato in alcuna delibera l’effetto congiunto dei numerosi tributi locali sull’equità verticale o orizzontale dei tributi (sono molto pericolosi gli “scaloni”, o benefici selettivi), spesso viene violato il principio di semplicità amministrativa del tributo, con parametri non utilizzabili in procedure automatizzate (come quelle dei CAAF) che obbligano anche il professionista ad un conteggio extra sistema gestionale, avvalendosi di fogli di calcolo auto-prodotti o di calcolatrici, con tutti i rischi di errore insiti in tale procedura.

3) “Audizione” questa sconosciuta

Buona parte dei regolamenti emessi sino al 23/05 sono stati adottati molto velocemente, e spesso su stringenti esigenze politiche (elezioni) o finanziarie. Nelle procedure parlamentari, ed è prassi consigliata dall’Open budget patrnership, era decisamente opportuno convocare in audizione almeno i professionisti tributari e/o i CAAF per un’opinione su alcuni aspetti regolamentari, praticamente ingestibili in procedure di office automation, o eccessivamente onerose per il contribuente (la parcella-TASI è talora più elevata del tributo).

4) Abbandonare l’autoliquidazione

Sembra evidente che la TASI altro non è che un tappabuchi (di bilancio) che viene declinata e regolamentata nei modi più disparati ed unicamente per fare “tornare” il rapporto tra entrate correnti (soprattutto tributi) e spese correnti. In questo contesto è decisamente più razionale che il tributo sia “richiesto” ai contribuenti così come accade per i rifiuti, piuttosto che obbligarli a pericolosi e costosi calcoli e valutazioni.